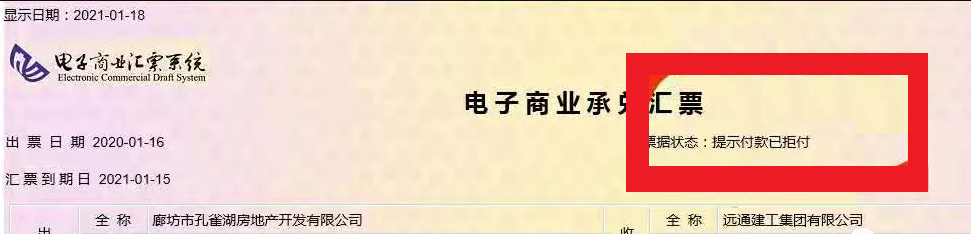

从2021年1月8日起,已经陆续有华夏幸福商票逾期拒付的消息在市场上出现。同时华夏幸福商票价格上涨,引起很多华夏幸福商票持有者恐慌。与华夏幸福沟通的结果大多为疫情期间暂时付不了,并给出建议春节后提交,如果现在要求兑付只能是按拒付处理。

不仅仅是国内商票兑付问题在境外债方面,目前华夏幸福存续9只美元债,存续规模45.6亿美元,一年内到期的境外债有16.7亿美元,综合来看其短期将面临较大集中兑付压力。

1月13日,穆迪将华夏幸福的Ba3企业家族评级和华夏幸福 (开曼)投资有限公司支持的高级无担保评级下调至B2;同时将这些评级纳入评估范围,以便进一步下调评级。穆迪认为,评级下调反映出华夏幸福的经营业绩和产生的现金流均低于预期,鉴于 其流动性状况不佳,且在未来12-18个月内有大量债务到期或成为可推举债务,这加大了其再融资风险。

无独有偶,1月8日中金公司也将华夏幸福投资评级降至中性。中金预计,华夏幸福难以完成业绩对赌要求,同时考虑到在三条红线新规试行后,其未来将减少拿地,土地储备规模难以提升,预收房款同比持续下降,预计未来结算收入和利润增速亦将承压。

一周以来华夏幸福存续债券跌跌不休,不仅没有止跌反而越跌越深。

1月13日,“18华夏07”于上固收显示成交净价报29.9元,跌近30.5%;“16华夏06”成交净价报60元,跌近14.8%;“16华夏05”成交净价报55元,跌近12.7%。

并且,自今日起华夏幸福相关债券“15华夏05”、“16华夏债”、“16华夏02”、“18华夏01、03、06、07”、“19华夏01”仅在上交所固收平台上采取报价、询价和协议交易方式进行交易。

昨日,“18华夏01”大跌近15%,华夏幸福旗下4只境内债收盘均续刷纪录新低,盘中其回应称债券大跌为正常市场波动,未对业务造成影响。

如果说,债券暴跌商票违约是市场担心华夏幸福存在兑付风险,那么在其私募债按期全额付息后,暴跌趋势仍然没有止住,反而愈演愈烈。

华夏低谷期持续,平安华夏是否还要同舟共济?

目前华夏幸福存续境内债17只,存续规模369亿;其控股股东华夏幸福控股存续债券9只,存续规模102亿元,一年内二者到期债券总额为183.55亿元。

再看平安在华夏幸福的投资收益情况,截至1月15日,华夏幸福股价报11.79元/股。2018年、2019年,平安两次入股,转让价格分别为23.65元/股、24.6元/股,总转让对价分别为137.7亿元、42亿元。按此计算,平安在华夏幸福的投资浮亏超90亿元。

平安与华夏幸福合作的三年,平安在融资端给予了华夏幸福很大支持,包括作为其境内外债劵发行的基石投资者,并在永续债方面也提供了较大的支持。

2020年,据不完全华夏幸福分别向平安汇通、平安资管、平安养老申请共计120亿的永续债融资,占到华夏幸福近三年发行永续债规模的三分之一以上。虽“永续债”持续发行,一度被行业认为在“饮鸩止渴”,但也可以看出,平安对华夏幸福的支持力度。

如果让平安考虑止损退出,这对处于困境的华夏幸福来说,将又是一轮更大的灾难。

更麻烦的在于,华夏幸福的低谷期还将持续。今年起华夏幸福的业绩主要是结转2018年之后的销售额,鉴于三年前开始受调控影响环京房价下跌,华夏幸福的毛利率将进一步下降。

最近三年,华夏幸福的销售额也持续下降,意味着今后三年的结转收入也将减少。这对华夏幸福和平安来说并不是什么好消息。